- TOP

- 相続QA27

相続QA27

Q.平成25年度税制改正大綱が公表されたと聞きました。相続・贈与税については、どのような改正がありましたか?

税制改正大綱(相続関連)について

平成25年1月24日に自民党と公明党から「税制改正大綱」が公表されました。今回は、その中で相続関連部分について纏めたいと思います。現段階では法案が可決されておりませんので、あくまでも改正案である点にご留意ください。

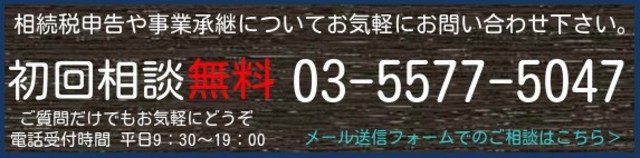

1、相続税の基礎控除の見直し

以下のように基礎控除額が引下げられます。そのため、法定相続人が3人いるケースでは、改正前に比較して3,200万円(8,000万円→4,800万円)、控除額が減少することになります。

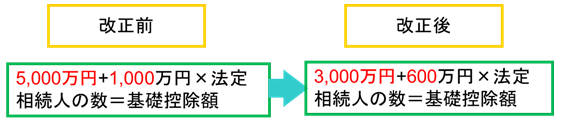

2、相続税の税率構造の変更

税率構造を以下のように変更する内容となっています。

1及び2の改正ともに平成27年1月1日以後に相続又は遺贈により取得する財産に係る相続税について、適用される内容となっており、民主党政権時代に出された案と同様になっています。

3、小規模宅地等の課税価格の計算の特例の改正

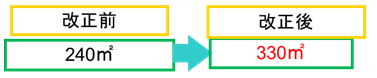

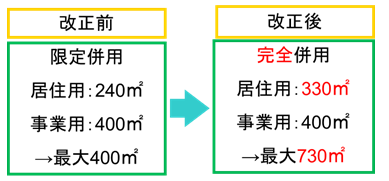

(1)特定居住用宅地等の限度面積の拡大

特定居住用宅地等として、80%評価減の適用を受けられる面積が330㎡まで拡大されています。

(2)特定居住用宅地等と特定事業用宅地等を併用する場合の限度面積の拡大 評価減の適用が受けられる限度面積について、以下のように拡大されています。

(3)その他 ①二世帯住宅に関する特定居住用宅地等の特例の要件緩和 二世帯住宅について、建物内部で二世帯の居住スペースがつながっていないと特例の適用が受けられませんでしたが、 構造上区分されている要件を撤廃しています。 ②老人ホーム入居に係る特定居住用宅地等の特例の要件緩和 被相続人が老人ホームに入居した場合、老人ホームの終身利用権を取得すると特例の適用がありませんでしたが、以下の要件を満たす場合には、終身利用権を取得した場合であっても、特例の適用を受けられるようになります。

・被相続人に介護が必要なため入所したものであること

・当該家屋が貸付け等の用途に供されていないこと

3の改正のうち(1)及び(2)については平成27年1月1日以後に、(3)については平成26年1月1日以後に相続又は遺贈により取得する財産に係る相続税について、適用されます。

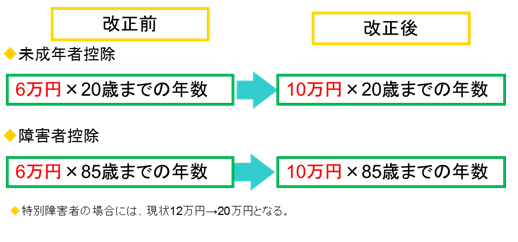

4、未成年者控除及び障害者控除の引上げ

以下のように未成年者控除額及び障害者控除額が拡大されています。

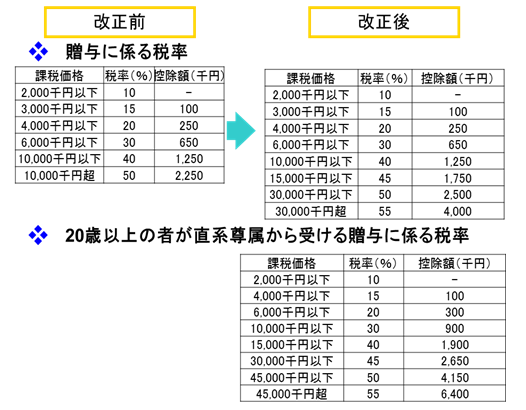

5、贈与税の税率構造の見直し

贈与税の税率構造を以下のように変更しています。なお、4及び5の改正については、1及び2の改正時期と同様、平成27年1月1日以後の相続又は贈与に適用されます。

6、その他の改正

(1)事業承継税制(相続税及び贈与税の納税猶予)の要件緩和

(2)教育資金の一括贈与に係る贈与税の非課税措置の新設

受贈者(30歳未満の者)の教育資金に充てるためにその直系尊属が金銭等を拠出し、金融機関(信託銀行、銀行等)に信託等した場合には、受贈者1人につき1,500万円(学校等以外の者に支払われる金銭については、500万円)までの金額については、平成25年4月1日から平成27年12月31日までの間に拠出されるものに限り、贈与税を課さないこととされます。

教育資金については、現行法上も原則非課税とされておりますので、相続が発生する可能性が高く一時に将来の年度に係る教育資金も贈与してしまいたいようなケースにメリットが出てきます。

以下のような要件緩和が行われております(一部抜粋)。

- ①親族以外への承継を認める。

- ②贈与税の納税猶予について、役員退任要件を代表者退任に緩和。

- ③雇用確保要件について、経済産業大臣の認定有効期間(5年間)における常時使用従業員数の平均が80%以上へ緩和。

- ④③の認定有効期間(5年)の経過後に納税猶予税額の全部又は一部を納付する場合について、当該期間中の利子税を免除する。

- ⑤経済産業大臣の事前確認制度の廃止等。

(2)教育資金の一括贈与に係る贈与税の非課税措置の新設

受贈者(30歳未満の者)の教育資金に充てるためにその直系尊属が金銭等を拠出し、金融機関(信託銀行、銀行等)に信託等した場合には、受贈者1人につき1,500万円(学校等以外の者に支払われる金銭については、500万円)までの金額については、平成25年4月1日から平成27年12月31日までの間に拠出されるものに限り、贈与税を課さないこととされます。

教育資金については、現行法上も原則非課税とされておりますので、相続が発生する可能性が高く一時に将来の年度に係る教育資金も贈与してしまいたいようなケースにメリットが出てきます。

■よく一緒に読まれている相続QA・・・居住用土地の評価減について、もう少し詳しく教えてください。

■よく一緒に読まれている相続QA・・・二世帯住宅の改正について、教えてください。